熊本で働く方必見!給与所得をきちんと理解していますか?

「給与所得とは何ですか?」と聞かれたら、うまく説明できず困ってしまう方も多いのではないでしょうか?

会社員の税金計算にあたり知っておきたい言葉として「給与所得控除」が挙げられます。

名称を聞いたことがあっても内容まではよく知らないという人も多いと思います。

そこで本記事では、給与所得控除について詳しく解説します。

\税務や会計についてお悩みの方はご相談ください/

無料相談はこちら!

給与所得とは?

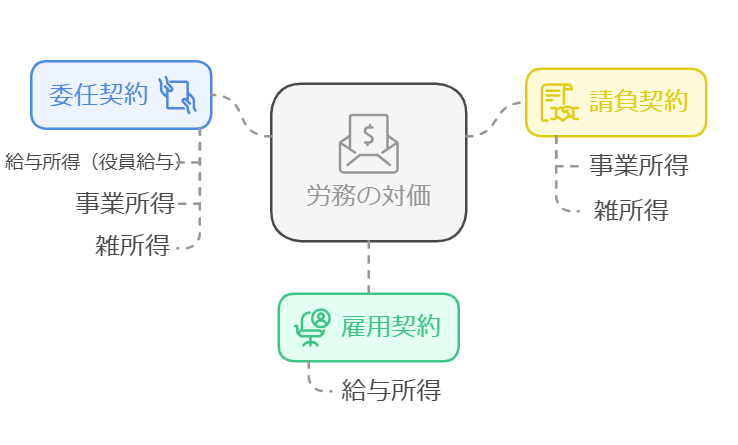

労務の対価として受ける報酬のうち、雇用契約等に基づくものは給与所得とされます。

しかし、労務の対価に該当するものでも他の所得に区分されるものがある他、労務の対価に該当しないものでも給与とみなされるものもあります。

労務の対価のイメージ

給与所得の範囲

その他➡青色事業専従者給与、事業専従者控除額

給与➡俸給、給料、賃金、歳費、賞与、これらの性質を有する給与

給与所得の金額の計算方法

給与所得の金額は、次の算式で計算します。

給与所得の金額=収入金額-給与所得控除額

収入金額

給与が2か所以上から支給されている場合の収入金額は、その合計額になり、確定申告が必要となります。

給与所得控除額(令和2年以降)

| 給与等の収入金額(源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 上記から180万円以下 | 収入金額×40%-100,000円 |

| 180万円超 360万円以下 | 収入金額×30%+80,000円 |

| 360万円超 660万円以下 | 収入金額×20%+440,000円 |

| 660万円超 850万円以下 | 収入金額×10%+1,100,000円 |

| 850万円超 | 195万円(上限) |

給与所得控除額(平成29年~令和元年度)

| 給与等の収入金額(源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 650,000円 |

| 上記から180万円以下 | 収入金額×40% |

| 180万円超 360万円以下 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 |

| 660万円超 1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超 | 220万円(上限) |

給与所得者の特定支出の控除の特例

意外と忘れがちになるのが、給与所得者の特定支出の控除の特例です。

単身赴任の方がご家族の待つ自宅へ帰る場合の旅費交通費や、資格を取得するために発生した費用等、後述の特定支出に該当する場合、給与所得控除に加えて控除することができる制度になります。

その年中の特定支出の額の合計額が、給与所得控除額の2分の1に相当する金額を超える場合は、給与所得の合計の計算上、その超える部分の金額を給与所得控除後の金額から控除することができます。

給与所得者の特定支出とは、次に掲げる支出を言います。

※給与等の支払者により補填される部分があり、かつ、その補填される部分につき所得税が課せられない場合におけるその補填される部分や、所得税が非課税とされる雇用保険法に規定する自立支援教育訓練給付金及び母子及び父子並びに寡婦福祉法に規定する自立支援教育訓練給付金が支給される部分を除く

- 通勤費

- 転居費

- 研修費

- 資格取得費

- 帰宅旅費

- 勤務必要経費

※各区分により使用者の証明が必要であり、対象にならないものもあります。

また、所得に応じて限度額も決まっています。

なお、特定支出の控除を受けるためには、給与所得の源泉徴収票以外に区分ごとの証明書を添付又は提示して確定申告をしなければなりません。

手間はかかりますが、これが節税に繋がるのです。

さいごに

多くの会社員の方は、会社が年末調整で税額計算から申告まで対応してくれます。

そのため税の知識を学ぶ機会は少なくなる傾向があります。

中には確定申告を一度もしたことがないという会社員の方や年末に会社から渡される源泉徴収票の読み方がまったくわからないという方もいるでしょう。

しかし、適正な給与所得控除額の計算ができたり、特定支出控除の特例を理解することで節税できる可能性があります。

そのためには税の基礎知識を学び正しい節税方法を理解することが大切です。

もっと詳しく知りたい方やお悩みの方は、ぜひ当社にご相談されてみませんか?

無料でご相談を受け付けておりますのでお気軽にお問い合わせください!

\お気軽にお問合せください☻/